- プロミスで借りるとやばい

- プロミスは審査が厳しいから借り入れできない

- 高額な利息を上乗せされるから返済が困難

プロミスで借りるとやばいのような口コミや評判を見かけますが、財務省の関東財務局より許可を得て貸金業を運営している消費者金融です。

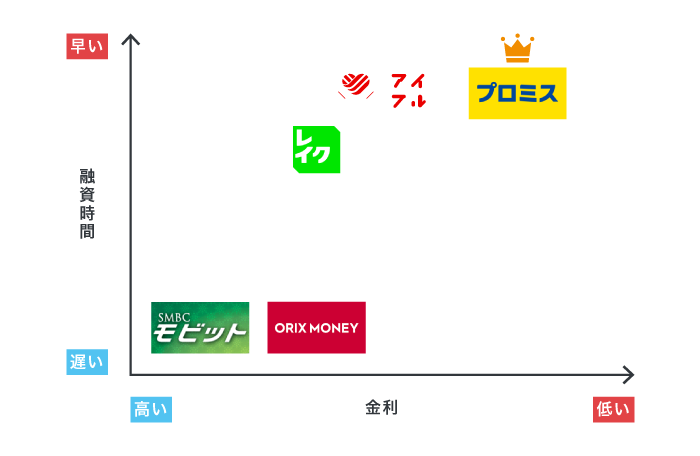

プロミスは他社と比較して上限金利が低いうえに即日融資に対応していることから借り入れサービスが優れており、実際の利用者から高評価を得ています。

| 消費者金融 | 融資時間 | 金利 |

|---|---|---|

| プロミス | 最短3分* | 4.5〜17.8% |

| アイフル | 最短18分* | 3.0〜18.0% |

| レイク | Webで最短25分融資も可能* | 4.5〜18.0%(年率) |

| SMBCモビット | 最短60分 | 3.0〜18.0% |

| ORIX MONEY(オリックスマネー) | 最短60分 | 1.5〜17.8% |

初めてお金を借りるなら、最短3分で融資を受けられて金利を17.8%に適用してもらえるプロミスで申し込むのが最適です。*

- プロミスの審査通過率は40.9%だから2人に1人が借り入れできる

- Web完結に対応しているため24時間365日いつでも申し込みが可能

- プロミスのアプリローンをインストールすればスマホ完結で借りられる

- 上限金利17.8%なので他社より利息が増えづらい

この記事では、プロミスで借りるとやばいという噂の事態を審査基準に関する口コミと合わせて解説していきます。

借り入れした場合に適用される金利から月々の返済額まで詳しく紹介していきますので、ぜひ参考にしてください。

注釈

※ロゴ変更前(2023年9月29日前)

※お申込み時間や審査によりご希望に添えない場合がございます。

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

※審査結果によってはWebでのご契約手続きが行えない場合があります。

※一部金融機関および、メンテナンス時間等を除きます。

※お申込み時間や審査状況によりご希望に添えない場合があります。

目次

- 1 プロミスで借りるとやばい?貸金業法に則って融資を実施している

- 2 プロミスの審査基準は甘い?厳しいと答えた人の口コミも合わせて解説

- 3 プロミスで申し込む流れ!Webなら最短3分審査に対応してもらえる

- 4 プロミスのアプリローンは24時間365日いつでもカードレスで借入できる

- 5 プロミスの金利は4.5〜17.8%なので他社より少ない利息で借り入れできる

- 6 プロミスの返済額!借り入れ残高に応じて支払い月額が決定される

- 7 プロミスの審査についてよくある質問をわかりやすく解説

プロミスで借りるとやばい?貸金業法に則って融資を実施している

プロミスで借りるとやばいと思っている人もいるかもしれませんが、貸金業法に則って融資を実施しているため、過度な取り立てを受けたり高額な利息を付加されたりすることはありません。

貸金業法では、過度な取り立てや高金利を付加した貸し付けが禁止されており、違反すると業務停止のような行政処分が下されます。

貸金業者は、利息制限法に基づき貸付け額に応じて15%~20%の上限金利で貸付けを行わなければならず、利息制限法の上限金利を超える金利は超過部分が無効・行政処分の対象、また、出資法の上限金利(20%)を超える金利は、刑事罰の対象となっています。

引用元:貸金業法の概要【貸金業界の状況】-日本貸金業協会

訪問や電話による取立が借金返済のための高利による借入の原因となっていることから、これを禁止すべきである。

引用元:契約・取立てにかかる行為規制等のあり方-金融庁

プロミスは1962年3月20日の設立以来、一度も行政処分を受けておらず、貸付対象の幅を広く設定していることから利用者に人気の消費者金融です。

プロミスが提供しているキャッシングローンの貸付条件を以下にまとめましたので、参考にしてください。

| 金利 | 4.5〜17.8% | 担保または保証人 | なし |

|---|---|---|---|

| 借入限度額 | 1〜500万円 | 収入証明書 | なし |

| 審査スピード | 最短3分審査(回答)* | 郵送物 | なし |

| 融資スピード | 最短3分* | 電話連絡 | なし |

| 無利息期間 | 最大30日間 | カードレス対応 | ◯ |

| 対象年齢 | 18〜74歳* | Web完結 | ◯ |

>> プロミスの3項目診断で結果を見てみる

プロミスは消費者金融のなかで最も上限金利を低く設定しているうえ、18〜74歳といった幅広い年齢層を貸付対象にしています。

実際にプロミスで融資を受けた人の口コミや評判は、以下のとおりです。

プロミスの口コミや評判

20分程度でお金を借りられたカードローン

20分程度でお金を借りられたカードローン

プロミスの評価

91点/100点

プロミスで申し込んだ理由

派遣社員でも貸付対象になると公式サイトに書いてあったので申し込みました。

・・続きを読む

| 年代 | 30代 |

|---|---|

| 職業 | 派遣社員 |

| 借入金額 | 10〜50万円 |

| 資金使途 | 遊興費 |

実際にプロミスで借り入れした感想

申し込んでから20分程度で審査結果を通知してもらえて、借り入れできました。正社員じゃないので審査に通過できるか不安でしたが、無事に融資を受けられてよかったです。無利息期間に返済が完了したので、支払い金額は借入金だけでした。

Web完結で借り入れ可能

Web完結で借り入れ可能

プロミスの評価

85点/100点

プロミスで申し込んだ理由

郵送物や電話連絡を原則なしで借り入れできると聞いたので。

・・続きを読む

| 年代 | 30代 |

|---|---|

| 職業 | 派遣社員 |

| 借入金額 | 10〜50万円 |

| 資金使途 | 遊興費 |

実際にプロミスで借り入れした感想

Web完結の申し込みに対応してもらえたので、身分証明書や収入証明書を郵送する手間が発生しなかった。自宅に郵送物が届くこともなく、妻に内緒で借り入れできたので安心しました。プロミスで借りてよかったです。

コンビニATMで借入金を引き出せた

コンビニATMで借入金を引き出せた

プロミスの評価

78点/100点

プロミスで申し込んだ理由

サークルの友人がプロミスで借りてたから。返済するとVポイントがもらえるから。

・・続きを読む

| 年代 | 20代 |

|---|---|

| 職業 | 大学生 |

| 借入金額 | 5〜10万円 |

| 資金使途 | 遊興費 |

実際にプロミスで借り入れした感想

サークルの飲み会でお金が足りなかったときに申し込んで、その日のうちに借り入れできた。コンビニATMで借入金を引き出せるから、深夜でも借りられて便利。Vポイントの付与が利息200円に対して1ポイントなのは、還元率が低いと思った。

口コミや評判を見るとプロミスは派遣社員や学生も審査に通過しており、職業に関わらず前向きに融資を実施している旨がわ分かります。

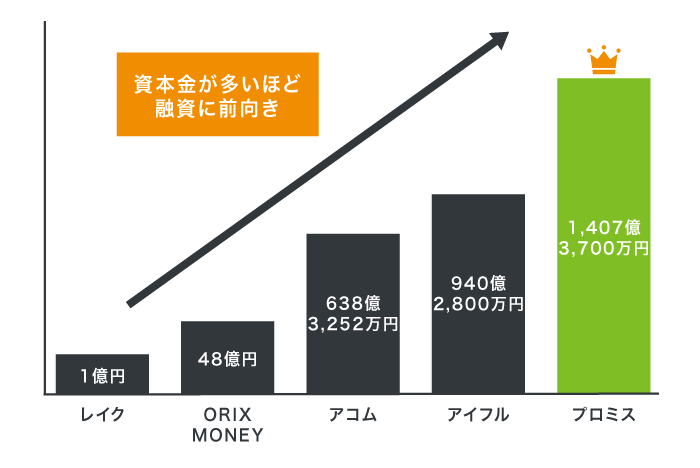

プロミスが貸付対象を幅広く設定している理由として、資本金を潤沢に所持していることが挙げられます。

注釈

※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※収入が年金のみの方はお申込いただけません。

※お申込み時間や審査によりご希望に添えない場合がございます。

他社と比較して資本金が潤沢なので前向きに融資を決定してもらえる

プロミスはアイフルやアコムのような他社と比較して資本金を潤沢に所持しているので、前向きに融資を決定してもらえてやばいと口コミで高評価を得ています。

プロミスがやばいと言われる理由として、資本金を多く所持している消費者金融ほど資金に余裕があり、貸付対象の幅を広くして積極的に融資を実施していることが挙げられます。

プロミスと他社で資本金を比較した結果は、以下のとおりです。

| 消費者金融 | 資本金 | 自己資本比率 |

|---|---|---|

| プロミス | 1,407億3,700万円 | 31.6% |

| アイフル | 940億2,800万円 | 8.2% |

| アコム | 638億3,252万円 | 21.8% |

| ORIX MONEY(オリックスマネー) | 48億円 | 9.0% |

| レイク | 1億円 | 8.9% |

参照元:業績ハイライト-SMBCコンシューマーファイナンス株式会社

決算ハイライト-アイフル株式会社

決算プレゼンテーション資料-アコム株式会社(三菱UFJフィナンシャル・グループ)

決算短信・決算ハイライト(2022年3月期)-オリックス株式会社

決算短信-株式会社SBI新生銀行

プロミスはアイフルと比較して467億円も多くの資本金を所持しているうえ、自己資本比率が30.0%を超過している旨がわかります。

自己資本比率が高いプロミスは経営基盤が頑丈で、多くの顧客に融資を実施しても倒産するリスクが低いため、借り入れの敷居を低く設定してるのが特徴です。

一方で資本金が少ないだけではなく自己資本比率も低いレイクは、新規顧客を大幅に増加させると倒産する可能性があり、貸付対象の幅を狭めている実情があります。

カードローンで申し込むなら、資本金が潤沢で自己資本比率が高いプロミスを選択するとよいでしょう。

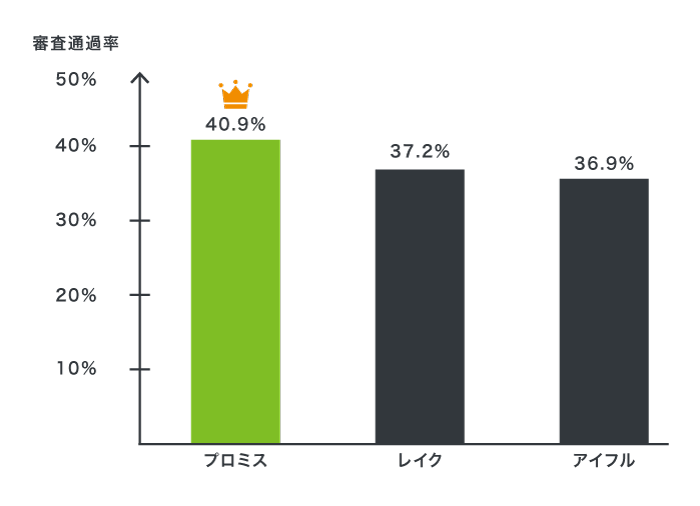

審査通過率40.9%だから他社よりも新規顧客の獲得に積極的

プロミスの審査通過率は40.9%なので、アイフルやレイクといった大手消費者金融のなかでも新規顧客の獲得に積極的です。

プロミスは積極的に融資を実施して、顧客に貸し付けたときの利息で収益を増加させる狙いがあります。

大手消費者金融の審査通過率を調査して以下で比較しましたので、参考にしてください。

| 消費者金融 | 審査通過率 |

|---|---|

| プロミス | 40.9% |

| アイフル | 36.9% |

| レイク | 32.6% |

| アコム | ー |

| SMBCモビット | 非公表 |

参照元:月次データ-SMBCコンシューマーファイナンス株式会社

データブック-アコム株式会社(三菱UFJフィナンシャル・グループ)

決算データブック-アイフル株式会社

決算関連資料-株式会社SBI新生銀行

上記のなかで審査通過率が40.0%を超えているのはプロミスのみであり、2人に1人が借り入れに成功していることから、実際の利用者がやばいといった口コミを記載しているようです。

お金を借りるなら、審査通過率が高くて新規顧客の獲得に積極的なプロミスで申し込むとよいでしょう。

Web完結で申し込めるため自動契約機に出向かなくても借りられる

プロミスはWeb完結の申し込みに対応しているため、自動契約機に出向かなくてもスマホやパソコンでお金を借りられます。

Web完結の申し込み方法は個人情報が流出してやばいと思っている人もいるかもしれませんが、顧客の申し込み情報は暗号化されていることから安心して借り入れできます。

一方で自動契約機の営業時間は9:00〜21:00までとなり、深夜や早朝といった人通りが少ない時間帯に出向いても申し込めない難点があります。*

プロミスの申し込み方法と受付時間を調査した結果は、以下のとおりです。

| 申込方法 | 受付時間 | 土日 | バレない |

|---|---|---|---|

| Web申し込み | 0:00〜23:59 | ◯ | ◯ |

| 自動契約機 | 9:00〜21:00* | ◯ | × |

| 電話申し込み | 9:00〜21:00 | ◯ | × |

Web申し込みは平日に申し込めるのはもちろん、土日でも審査を受け付けてもらえる利点があります。

電話申し込みと異なり、プロミスのオペレーターと会話しているところを家族や同居人に聞かれる心配もないため、借り入れがバレないのも利点のひとつです。

外出する手間を省きながら家族や知り合いに内緒で借り入れしたい人は、プロミスのWeb申し込みを利用するとよいでしょう。

>> プロミスの3項目診断で結果を見てみる

注釈

※契約機により営業時間が異なります。

Web明細を選択すると契約書や利用明細といった郵送物が自宅に届かない

プロミスは環境対策の一環として紙の利用明細書や契約書をデータ化しており、申し込むときにWeb明細を選択すると郵送物が自宅に届かないのが特徴です。

契約書や利用明細といった書類はプロミスの会員サービスにログインすると確認できるため、家族や同居人に内緒で借り入れしたいならWeb明細を利用しない手はありません。

プロミスの会員サービスで確認できる書類は、以下のとおりです。

| 書類の種類 | 閲覧期限 | PDFデータのダウンロード |

|---|---|---|

| 契約書 | プロミスを退会するまで | ◯ |

| 利用明細書 | 直近6ヶ月分 | ◯ |

| 完済証明書 | プロミスを退会するまで | ◯ |

プロミスの会員サービスは、契約書や利用明細だけではなく完済証明書も確認できます。

紙の書類で必要な場合は、PDFデータをダウンロードして自宅のプリンターで印刷できるのも嬉しいポイントです。

プロミスは郵送物なしで借り入れできるうえに貸付対象の幅が広いため、審査基準に関する口コミでも高く評価されています。

プロミスの審査基準は甘い?厳しいと答えた人の口コミも合わせて解説

結論から言うと、プロミスの審査基準は他社と比較してそれほど厳しくありません。

実際に消費者金融で申し込んだ人の口コミを調査して審査難易度を比較した結果は、以下のとおりです。

| 消費者金融 | 正社員 | 派遣社員 | アルバイト | 学生 | 高齢者 | 未成年 | 無職 |

|---|---|---|---|---|---|---|---|

| プロミス | ◯ | ◯ | ◯ | ◯ | ◯ | × | × |

| アイフル | ◯ | ◯ | ◯ | ◯ | △ | × | × |

| レイク | ◯ | ◯ | ◯ | × | △ | × | × |

| SMBCモビット | ◯ | ◯ | ◯ | ◯ | △ | × | × |

| アコム | ◯ | ◯ | ◯ | △*1 | △ | × | × |

| dスマホローン | ◯ | △ | △ | △ | △ | × | × |

| ORIX MONEY | ◯ | △ | △ | △ | △ | × | × |

| LINEポケットマネー | ◯ | △ | △ | △ | △ | × | × |

プロミスは、正社員だけではなく派遣社員やアルバイトといった非正規雇用者でも融資を可決してもらえます。

一方でdスマホローンやORIX MONEYといった新規参入したばかりの消費者金融は、プロミスと比較して貸付対象の幅が狭く、審査基準が厳しい印象があります。

新規参入したばかりの消費者金融はプロミスと比較して顧客のデータが少なく、貸し倒れのリスクを回避する目的で慎重に融資を決定している実情があるからです。

ただし、プロミスで申し込んだ人のなかには、審査基準が厳しくて融資が否決された旨の口コミもあります。

実際にプロミスで申し込んだ人の口コミを以下にまとめましたので、参考にしてください。

上記を見ると、他社借り入れの支払いを延滞している人がプロミスの審査で融資を否決されたことがわかります。

返済の遅延もしくは延滞をしている人は、プロミスの審査で継続した返済が困難だと判断されて融資が否決になります。

そのため、プロミスの審査に通過したいなら返済の遅延もしくは延滞を解消してから申し込むのが最適です。

継続した返済が可能であると認められた場合は、65歳以上の高齢者でもプロミスで融資を受けられます。

注釈

※1 20歳以上の安定した収入と返済能力を有する方で、当社基準を満たす方

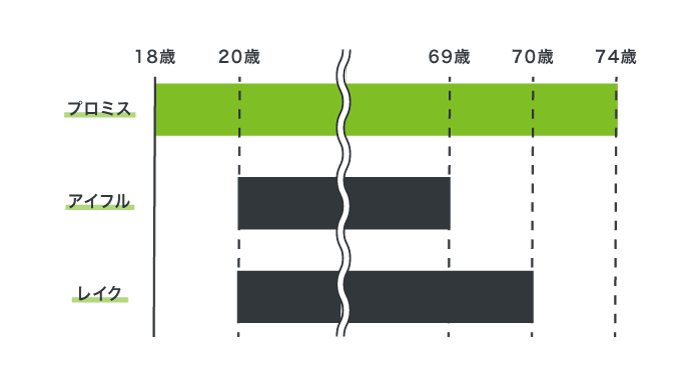

対象年齢の上限は74歳なので再就職して働いている高齢者も貸付対象

プロミスは対象年齢の上限を74歳に設定しており、定年退職した後に再就職して働いている高齢者も貸付対象になります。

プロミスが上限年齢を74歳に設定しているのは、2022年4月に年金制度が改正されて繰下げ受給の年齢が70歳から75歳までに引き上げられたからです。

老齢基礎(厚生)年金は、65歳で受け取らずに66歳以降75歳まで※の間で繰り下げて増額した年金を受け取ることができます。繰り下げた期間によって年金額が増額され、その増額率は一生変わりません。

引用元:年金の繰下げ受給-日本年金機構

年金の繰下げ受給を申請して、定年退職した後にパートやアルバイトとして再就職している高齢者が増加しているため、対象年齢の上限を引き上げて新規顧客の獲得を図っています。

プロミスと他社で対象年齢を比較した結果は、以下のとおりです。

| 消費者金融 | 対象年齢 |

|---|---|

| プロミス | 満18〜74歳* |

| アイフル | 満20〜69歳 |

| レイク | 満20〜70歳 |

20〜69歳を貸付対象にしているアイフルと異なり、プロミスは幅広い年齢層の顧客が借り入れできるため、高齢者から高い支持を得ています。

パートやアルバイトとして再就職した高齢者が借り入れしたいなら、プロミスで申し込むのが最適です。

プロミスは対象年齢の下限を18歳に設定していますが、審査に通過しづらい実情があります。

注釈

※お申込時の年齢が18歳および19歳の場合は、収入証明書類のご提出が必須となります。

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※収入が年金のみの方はお申込いただけません。

成年年齢が引き下げられたあとも18〜19歳の人は審査に通過しづらい

民法改正にともなって成年年齢が引き下げられましたが、18〜19歳の人はプロミスの審査に通過しづらくなります。

成人したばかりの18〜19歳は判断能力が未熟であり、必要以上に借り入れして返済が困難になる可能性があるからです。

実際に日本貸金業協会は、18〜19歳の若年者に融資する場合は給与明細のような収入証明書の提出を求めるといった自主ガイドラインを設けています。

若年者への貸付けの契約を締結しようとする場合は、貸付額にかかわらず、収入の状況を示す書類の提出又は提供を受けてこれを確認するものとする。

引用元:成年年齢引下げを踏まえた対応について-日本貸金業協会

20歳以上の成人より審査基準が厳しくて融資を受けづらいため、18〜19歳の人がお金を借りるならろうきんのカードローンを選択しましょう。

ろうきんが提供しているカードローンのマイプランは、改正民法が施行される以前から18歳以上を貸付対象にしており、年齢のみが原因で審査に落ちることはありません。

ただし、ろうきんのカードローンは150万円以上の年収を得ている人を貸付対象にしているため、収入が少ないアルバイトやパートは審査に通過しづらい実情があります。

一方で、20歳以上ならアルバイトやパートでもプロミスで融資を可決してもらえます。

安定した月収を得ていればアルバイトやパートも融資を受けられる

プロミスは貸付条件で最低年収を定めておらず、アルバイトやパートのような低所得者でも融資を受けられます。

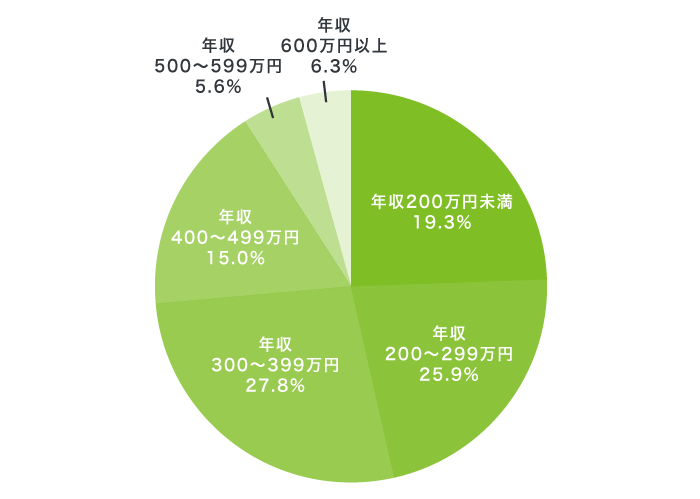

2021年にプロミスが獲得した新規顧客を年収別にした割合は、以下のとおりです。

| 年収 | 割合 | 人数 |

|---|---|---|

| 200万円未満 | 19.3% | 41,688人 |

| 200〜299万円 | 25.9% | 55,944人 |

| 300〜399万円 | 27.8% | 60,048人 |

| 400〜499万円 | 15.0% | 32,400人 |

| 500〜599万円 | 5.6% | 12,096人 |

| 600万円以上 | 6.3% | 13,608人 |

参考元:決算補足資料-SMBCコンシューマーファイナンス株式会社

年収200万円未満の顧客は19.3%であり、プロミスで借り入れしている人の5人に1人が低所得者になります。

プロミスの借り入れ最少金額は1,000円で必要額だけ借りられるのも、アルバイトやパートの顧客から人気を得ている理由です。

一方で銀行カードローンは、金融庁に過剰貸付を指摘されたことから審査を厳格化しており、アルバイトやパートのような低所得者は融資を受けづらい実情があります。

銀行カードローンについては、ここ数年の間に見られた融資残高の増加から、過剰な貸付けが行われているのではないかといった批判・指摘等がなされてきており、各行では、自主的な業務運営の見直しを検討・実施してきています。

引用元:銀行カードローンのフォローアップ調査結果について-金融庁

過剰貸付を防止する狙いで貸付対象の幅を狭めているため、アルバイトやパートが借り入れしたいならプロミスで申し込むと前向きに融資を検討してもらえます。

借入が不安なパート主婦はプロミスのレディースキャッシングが最適

初めての借り入れでカードローンを利用するのが不安なパート主婦は、プロミスのレディースキャッシングで申し込むのが最適です。

プロミスのレディースキャッシングは女性という理由のみで貸付条件を制限されないため、一般のカードローンと同様の金利や利用限度額を適用してもらえます。

プロミスとアイフルで女性専用のカードローンの貸付条件を比較した結果は、以下のとおりです。

| 消費者金融 | 商品名 | 金利 | 利用限度額 |

|---|---|---|---|

| プロミス | レディースキャッシング | 4.5〜17.8% | 1〜500万円 |

| アイフル | SuLaLi | 18.0% | 1〜10万円 |

アイフルが提供しているSuLaLiは利用限度額が10万円に設定されており、100万円のような高額融資を受けられない難点があります。

一方でプロミスはフリーキャッシングと同様の条件を適用してもらえ、借り入れ希望金額を100万円以上にして申し込んでも審査に通過できます。

Web申し込みにも対応しており、夫や両親にバレることなく借りられるため、パート主婦やアルバイトをしている女子学生はプロミスのレディースキャッシングを選択するのもよいでしょう。

働いていない専業主婦は貸付対象外なので申し込めない

プロミスは働いていない専業主婦を無職だと判断して貸付対象外にしており、申し込めない難点があります。

そのため、専業主婦が借り入れしたいなら、配偶者貸付に対応しているカードローンを選択しましょう。

配偶者貸付とは、夫婦で合算した世帯年収の3分の1を借り入れできるルールのことです。

例えば、夫が600万円の年収を得ていた場合、配偶者貸付で最大200万円まで融資を受けられます。

ただし、配偶者貸付は夫の同意を得る必要があるため、内緒で借り入れするのは不可能です。

専業主婦(夫)など収入のない人の場合は、配偶者の同意を得た上で、配偶者の年収を基礎として、借入れをすることが可能です。その場合、少なくとも「配偶者の同意書」や配偶者の年収を証明する書類などを貸金業者に提出することが必要となります。

引用元:政府広報オンライン

夫に内緒で借り入れしたいなら、1日でもパートとして働いてからプロミスで申し込むと最短即日で融資を受けることもできます。

三井住友銀行の預金口座を所持している人は優良顧客だと認識される

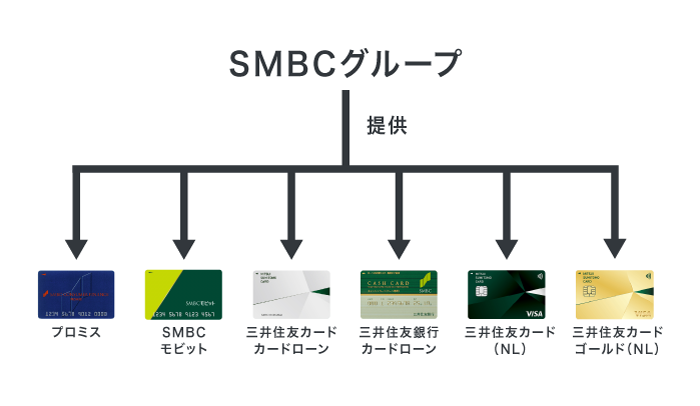

プロミスはSMBCグループの傘下に所属しているため、同系列である三井住友銀行の預金口座を所持している人は優良顧客だと認識されます。

三井住友銀行はプロミスと同様にSMBCグループの傘下に所属しており、融資を否決すると親会社に指摘を受けるからです。

三井住友銀行は顧客が口座に預けたお金を利用して一般人や企業に融資しており、1件でも多くの預金口座を保有する目的があります。

例えば、三井住友銀行の預金口座を所持している人をプロミスの審査で落とした場合、口座を解約されて融資に利用する資金源が減少する可能性があります。

つまり融資に利用する資金源を確保する目的で、プロミスは三井住友銀行の預金口座を所持している人の審査を優遇しているということです。

ただし、SMBCグループの商品に申し込んで審査に落ちた経験がある人は、プロミスから融資を受けづらくなります。

SMBCグループの商品で審査落ちの履歴があるとマイナス評価になる

SMBCグループの商品で審査に落ちた履歴がある人は、プロミスからマイナス評価を受けて融資を受けづらくなります。

SMBCグループは、子会社であるSMBCコンシューマーファイナンス株式会社に保証事業を委託しており、審査結果をグループ内で共有しているからです。

審査落ちになるとプロミスからマイナス評価を受けるSMBCグループの商品を以下で一覧にしましたので、参考にしてください。

- SMBCモビット

- 三井住友カード カードローン

- 三井住友銀行カードローン

- 三井住友カード(NL)

- 三井住友カード ゴールド(NL)

上記の商品で審査に落ちた履歴がある人が申し込むなら、アイフルやレイクのようなプロミスと保証会社が異なるカードローンがおすすめです。

プロミスのフリーキャッシングは繰り返して利用できるのが特徴ですが、借り入れ希望金額を高額にして申し込むと信用度が足りなくて、審査に通過できない可能性があります。

高額融資を受けたい人は、フリーキャッシングではなく目的ローンで申し込むと審査に通過しやすくなります。

一度に高額融資を受けたい人は目的ローンで申し込むのが最適

教育資金や結婚式の費用を補填するために1回の借り入れで高額融資を受けたい人は、プロミスの目的ローンで申し込むのが最適です。

目的ローンはフリーローンとも呼ばれており、資金使途に応じて1〜300万円のような高額融資を受けられます。

借入回数が1回なので、フリーキャッシングより借入限度額を優遇してもらえる利点があります。

プロミスが提供している目的ローンの貸付条件は、以下のとおりです。

| 金利 | 6.3〜16.5% | 担保または保証人 | なし |

|---|---|---|---|

| 借入限度額 | 1〜300万円 | 収入証明書 | なし |

| 審査スピード | 最短即日 | 郵送物 | なし |

| 融資スピード | 最短即日 | Web申込 | × |

| 借入回数 | 1回のみ | 対象年齢 | 18〜74歳 |

プロミスの目的ローンは、フリーキャッシングより上限金利が1.3%も低くて利息を抑えられる利点がありますが、Web申し込みに対応していない難点があります。

フリーダイヤルでオペレーターに連絡する必要があるため、プロミスのフリーキャッシングより利便性が低い旨の口コミを見かけます。

一方でプロミスのフリーキャッシングなら、スマホやパソコンから24時間365日いつでも申し込みが可能です。

後述で詳しく説明しますが、最短3分融資にも対応してもらえるため、すぐに借り入れしたい人はフリーキャッシングで申し込んだ方がよいでしょう。

ただし、個人事業主は正社員やアルバイトより収入が安定していないと判断されることから、フリーキャッシングの審査に通過しづらい実情があります。

個人事業主が審査に通過しやすくするには、プロミスの自営者カードローンで申し込むのが最適です。

自営者カードローンなら個人事業主でも融資を受けられる

プロミスの自営者カードローンなら個人事業主でも審査で不利にならないため、融資を受けられます。

プロミスの自営者カードローンは、源泉徴収票ではなく確定申告書や収支内訳書によって融資を決定しており、収入が安定しない個人事業主でも審査に通過しやすくなります。

プロミスが提供している自営者カードローンの貸付条件は、以下のとおりです。

| 金利 | 6.3〜17.8% | 担保または保証人 | なし |

|---|---|---|---|

| 借入限度額 | 1〜300万円 | 収入証明書 | 確定申告、収支内訳書 |

| 審査スピード | 最短即日 | 郵送物 | なし |

| 融資スピード | 最短即日 | 電話連絡 | なし |

| 無利息期間 | ー | 対象年齢 | 20〜65歳 |

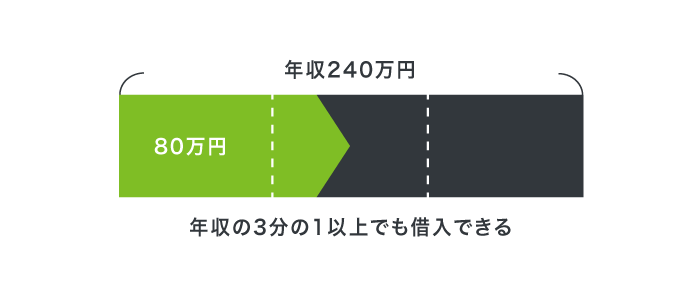

プロミスの自営者カードローンは、個人事業主に対する貸付として総量規制の例外貸付に分類されるため、年収の3分の1以上でも融資を受けられます。

個人事業者が事業資金などの借入れのため、事業・収支・資金計画を提出し、返済能力があると認められる場合には、上限金額に特段の制約なく、貸金業者からの借入れが可能です。

引用元:総量規制が適用されない場合について【貸金業界の状況】-日本貸金業協会

総量規制とは、顧客が消費者金融のような貸金業者から融資を受ける際に、借り入れ金額を年収の3分の1以下に制限するルールのことです。

例えば、年収240万円の個人事業主なら80万円以上を借り入れできます。

プロミスの自営者カードローンは事業資金だけではなく生活費として利用できるため、口コミや評判でも高評価を得ています。

ビジネスローンの借入金をプライベートで利用できるのが他社との違い

プロミスの自営者カードローンは事業資金として利用できるのはもちろん、プライベートでも利用できるため、他社と比較して利便性が高いのが特徴です。

プロミスと他社でビジネスローンの資金使途を比較しましたので、参考にしてください。

| 消費者金融 | ビジネスローン | 利用限度額 | 生活費としての利用 |

|---|---|---|---|

| プロミス | 自営者カードローン | 300万円 | ◯ |

| アイフル | 事業サポートプラン | 500万円 | × |

| レイク | レイク de ビジネス | 500万円 | × |

| アコム | ビジネスサポートカードローン | 300万円 | × |

| PayPay銀行 | ビジネスローン | 500万円 | × |

上記のうち、ビジネスローンの借入金を事業資金と生活費の両方で利用できるのはプロミスの自営者カードローンのみです。

一般的なカードローンと同様に、繰り返し借り入れすることも可能なので、借入金を自由に使用したい個人事業主はプロミスの自営者カードローンで申し込むとよいでしょう。

プロミスは、自営者カードローンだけではなく、おまとめローンでも年収の3分の1以上を借り入れできます。

プロミスのおまとめローンは複数社から借入している人も申し込める

プロミスのおまとめローンは他社借り入れを一本化する目的で提供されているため、複数社から借り入れしている人でも申し込めます。

実際に借り入れ件数が3件あった管理人がプロミスのおまとめローンに申し込んだところ、即日中に審査結果が通知されて融資が可決になりました。

プロミスのおまとめローンは借り入れ件数の多さのみが原因で融資を否決されないことから、すでに他社でお金を借りていて審査に通過できるか不安な人に最適な金融商品です。

プロミスが提供しているおまとめローンの貸付条件を以下にまとめましたので、参考にしてください。

| 金利 | 6.3〜17.8% | 担保または保証人 | なし |

|---|---|---|---|

| 借入限度額 | 1〜300万円 | 収入証明書 | なし |

| 審査スピード | 最短即日 | 郵送物 | なし |

| 融資スピード | 最短即日 | 電話連絡 | なし |

| 無利息期間 | ー | 対象年齢 | 20〜65歳 |

| 返済期間 | 最長10年 | 返済回数 | 最大120回 |

プロミスのおまとめローンは例外貸付の顧客に一方的に有利となる借り換えに該当し、総量規制対象外の借り入れ方法になります。

利用限度額に制限がないため、年収の3分の1以上の融資を受けられるのも嬉しいポイントです。

さらに、プロミスは申し込んでから最短3分で融資の可否を通知してもらえる利点もあります。

プロミスで申し込む流れ!Webなら最短3分審査に対応してもらえる

プロミスはWebで申し込むと最短3分で審査結果を通知してもらえるため、すぐに融資の可否を知りたい人に最適な消費者金融です。

新規顧客を増加させる目的で2024年2月に融資時間がリニューアルしており、以前よりも審査時間が短くなりました。

実際にプロミスと他社の審査時間を以下で比較しましたので、参考にしてください。

| 消費者金融 | 審査時間 | リニューアル時期 |

|---|---|---|

| プロミス | 最短3分* | 2024年2月 |

| アイフル | 最短18分* | 2024年4月 |

| アコム | 最短20分*1 | 2023年9月 |

| SMBCモビット | 最短30分 | ー |

注釈

※お申込の状況によってはご希望にそえない場合がございます。

※1お申込時間や審査によりご希望に添えない場合がございます。

※お申込み時間や審査状況によりご希望に添えない場合があります。

プロミスは消費者金融のなかで審査時間が短いうえに、最もリニューアル時期が新しいのが特徴です。

新規顧客を大幅に獲得する目的があり、リニューアル直後なら審査結果を早く通知してもらえるため、すぐに借り入れしたい人は今のうちにプロミスで申し込むとよいでしょう。

プロミスで申し込む流れは、以下のとおりです。

スマホやパソコンでプロミスのWebサイトにアクセスし、氏名や生年月日といった個人情報を入力して申し込みます。

年収や他社借り入れの金額で虚偽の申請をした場合、信用度が低いと判断されて審査に落ちる可能性があるため、正確に記入することが大切です。

申し込みが完了すると、プロミスから書類提出を依頼するメールが届きます。

メールに記載されているURLから、運転免許証やマイナンバーカードといった本人確認書類を提出します。*

本人確認書類は、スマホのカメラで写真を撮影してアップロードするだけで提出が可能です。

スマホのカメラで撮影した本人確認書類の写真は、プロミスのアプリローンでも提出できます。

注釈

※個人番号(マイナンバー)が記載されている本人確認書類または収入証明書類などをご提出いただく際は、個人番号(マイナンバー)が記載されている箇所を見えないように加工して、ご提出いただきますようお願いいたします。

プロミスより、メールもしくは電話で審査結果が通知されます。

審査に通過した旨のメールに記載されているURLから、契約手続きに進めます。

契約手続きが完了すると、銀行やコンビニのATMで24時間365日いつでも融資を受けられます。

公式スマホアプリのアプリローンをインストールすると、ローンカードが自宅に郵送される前に借り入れできます。

プロミスは24時間365日いつでもWebで申し込めますが、深夜や早朝に申し込むと審査時間が翌日まで長引く実情があります。

即日中に融資を受けるためには、プロミスの営業時間内に申し込みを完了させることが大切です。

審査は遅い?即日中に融資の可否を知りたいなら20:00までに申し込もう

結論から言うと、プロミスは申し込んでから最短3分で融資の可否を通知してもらえるため、審査時間はそれほど遅くありません。*

ただし、審査受付終了時間の21:00に申し込みを完了させると顧客が殺到して待ち時間が長引き、融資の可否を通知されるのが翌日以降になる可能性があります。

そのため、即日中に融資の可否を知りたい人は平日の20:00までにプロミスで申し込みを完了させましょう。

実際に管理人が金曜日の20:00にプロミスへ申し込んだところ、即日中に融資の可否を通知してもらえました。

20:00までに申し込みを完了させると、提出書類に不備があった場合でもすぐに対応してもらえる利点もあります。

さらに、プロミスは在籍確認の電話連絡なしで審査を進めてもらえるため、夜間に申し込んでも即日中に借り入れが可能です。

注釈

※お申込時間や審査によりご希望に添えない場合がございます。

在籍確認は原則電話連絡なしだから上司や同僚に借り入れがバレない

プロミスの在籍確認は原則電話連絡なしで対応してもらえるので、上司や同僚に借り入れがバレることはありません。

プロミスと他社で在籍確認の電話連絡について調査した結果は、以下のとおりです。

| 消費者金融 | 在籍確認 | バレない |

|---|---|---|

| プロミス | 原則電話連絡なし | ◯ |

| アイフル | 審査内容によっては電話連絡なし | △ |

| アコム | 原則、在籍確認なし*1 | △ |

| レイク | 審査内容によっては電話連絡なし | △ |

| SMBCモビット | Web完結の申し込みで電話連絡なし | △ |

上記のうち、消費者金融のなかで在籍確認の電話連絡をなしにしてもらえるのはプロミスのみになります。

審査のときに勤務先へ電話連絡されないため、上司や同僚にバレることなく融資を受けられます。

プロミスは原則電話連絡なしで審査を進めてもらえますが、在籍確認自体をなしにしてもらうのは不可能です。

注釈

※1電話での確認はせずに書面やご申告内容での確認を実施

オペレーターへ相談すると在籍確認を書類提出に代替えしてもらえる

上述でプロミスは職場への電話連絡なしで審査を進めてもらえると言いましたが、申込者の属性情報に不安がある場合は、本人の携帯電話に在籍確認の許可を求める連絡をされます。

プロミスは原則電話による在籍確認なしに対応しており、勤務先へ連絡されることがないからです。

実際にプロミスから申込者本人の携帯電話に連絡をされる事例を以下にまとめましたので、参考にしてください。

- 勤続年数が短すぎるから

- 申し込み内容と提出書類で勤務先の名前が異なるから

- 書類を撮影した写真がぼやけていて文字が読めないから

- 勤務先の名前が記載されていないから

上記の理由でプロミスのオペレーターから電話がかかってきた場合は、顔写真付きの社員証や健康保険証を提出する旨を伝えましょう。

顔写真付きの社員証や健康保険証は、スマホのカメラで撮影した写真をアップロードして提出できるため、郵送する手間を省ける利点もあります。

プロミスは、借り入れ希望金額を50万円以下にして申し込むと審査時間を短縮できます。

借入希望金額が50万円以下なら融資の可否を早く通知してもらえる

プロミスで申し込むときに借り入れ希望金額を50万円以下にすると、融資の可否を早く通知してもらえます。

借り入れ希望金額を50万円以下にして申し込んだ顧客は貸し倒れのリスクが低いため、すぐに融資の可否を判断してもらえて審査時間の短縮につながります。

さらに、借り入れ希望金額を他社借り入れと合算し、100万円以下にして申し込んだ場合は収入証明書なしで審査を進めてもらうことも可能です。

貸金業法では、1社からの借り入れが50万円もしくは他社借り入れと合算して100万円以上のときに給与明細や源泉徴収票といった収入証明書の提出が義務付けられています。

1社50万円又は総借入残高100万円を超える貸付は年収等の資料徴求により返済能力調査

引用元:貸金業法改正等の概要-金融庁

つまり、借り入れ希望金額を50万円以下にして申請すれば、年収を細かく確認されないため審査に通過しやすくなるということです。

50万円以上を借り入れしたい人は、審査に通過したあとでプロミスに増額申請するとよいでしょう。

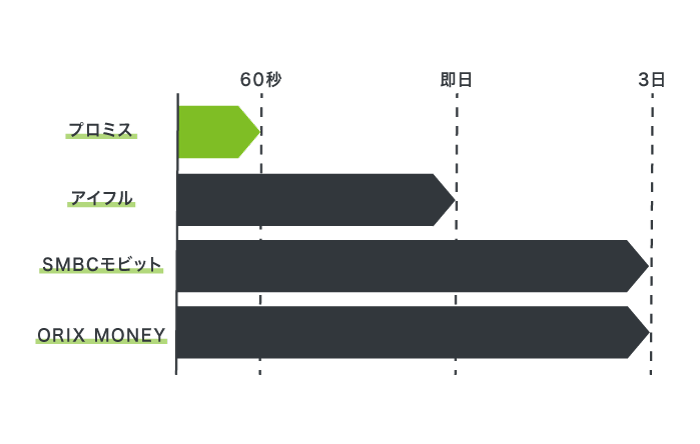

増額審査の結果を最短60秒で通知してもらえるのはプロミスのみ

増額審査の結果を最短60秒で通知してもらえるのはプロミスのみなので、他社より早く追加融資を受けられます。

プロミスと他社で増額審査の回答時間を調査した結果は、以下のとおりです。

| 消費者金融 | 回答時間 |

|---|---|

| プロミス | 最短60秒 |

| アイフル | 最短即日 |

| SMBCモビット | 1〜3日 |

| ORIX MONEY | 1〜3日 |

アイフルといった大手消費者金融は、増額審査の回答時間が最短即日となっており、プロミスより待ち時間が長引く難点があります。

一方でプロミスは最短60秒で増額審査の結果を通知してもらえるため、すぐに追加融資を受けられます。

さらにプロミスが提供しているアプリローンをスマホにインストールすると、ローンカードが郵送される前でもアプリでお金を借りることが可能です。

プロミスのアプリローンは24時間365日いつでもカードレスで借入できる

プロミスのアプリローンはスマホ完結に対応しており、24時間365日いつでもカードレスで借り入れできます。

アプリローンなら契約が完了した後すぐに借り入れ手続きができるため、ローンカードの到着を待たなくても融資を受けられます。

プロミスのローンカードが郵送されるまでの時間を2日〜1週間も短縮できることから、契約してすぐに借り入れしたい人はアプリローンをインストールするのが最適です。

プロミスのアプリローンで利用できる借り入れ方法を以下にまとめましたので、参考にしてください。

| 借入方法 | 1回の利用限度額 | 借入が可能な時間 | 手数料 |

|---|---|---|---|

| スマホATM取引 | 10万円以下 | 24時間365日 | 最大220円 |

| 瞬フリ | 上限なし | 24時間365日 | 0円 |

スマホATM取引は、全国のコンビニATMで24時間365日いつでも現金を引き出せる借り入れ方法です。

スマホATM取引なら自宅や職場近くのコンビニで現金の引き出しが可能

プロミスのアプリローンはスマホATM取引に対応しており、自宅や職場近くのコンビニで借入金を引き出せます。

スマホATM取引とは、プロミスのアプリローンとコンビニに設置されているATMを操作して現金を引き出す方法のことです。

全国のセブン-イレブンもしくはローソンのATMで対応しているため、銀行の営業時間が終了したあとでも現金を引き出せます。

プロミスのアプリローンを利用してスマホATM取引で現金を引き出す手順は、以下のとおりです。

- コンビニATMにいく

- プロミスのアプリローンを開いて、スマホATM取引を選択する

- コンビニATMの画面でスマートフォンでの取引を選択する

- アプリローンの画面でお借入を選択する

- コンビニATMの画面に表示されたQRコードをスマホで読み取る

- スマホの画面に表示された企業番号とワンタイム暗証番号をコンビニATMに入力する

- コンビニATMに借り入れ金額を入力する

- 現金が引き出される

スマホATM取引はキャッシュカードや通帳を使用しないことから、銀行口座を介さずに借り入れできます。

入出金の履歴が通帳に残らないため、家族や同居人に内緒で借り入れが可能です。

しかし、スマホATM取引はコンビニに出向かないと借り入れできない難点があります。

自宅にいながら借り入れしたい人は、プロミスの瞬フリで預金口座にお金を振り込んでもらいましょう。

プロミスの瞬フリは最短10秒で預金口座に振り込んでもらえる

プロミスのアプリローンで利用できる瞬フリは、最短10秒で預金口座に借入金を振り込んでもらえるため、スマホATM取引より早く融資を受けられます。

プロミスは24時間365日いつでも最短10秒で振込融資を実施することで他社との差別化を図り、新規顧客を獲得する狙いがあります。

実際にプロミスと他社で振込時間を比較した結果は、以下のとおりです。

| 消費者金融 | 平日の昼間 | 平日の夜間 | 土日、祝日 |

|---|---|---|---|

| プロミス | 最短10秒 | 最短10秒 | 最短10秒 |

| アイフル | 最短10秒 | 金融機関によって異なる | 金融機関によって異なる |

| レイク | 最短即日 | 金融機関によって異なる | 金融機関によって異なる |

| SMBCモビット | 最短3分 | 金融機関によって異なる | 金融機関によって異なる |

| アコム | 金融機関によって異なる | 金融機関によって異なる | 金融機関によって異なる |

プロミスの瞬フリは、平日だけではなく土日や夜間でも最短10秒で借入金を振り込んでもらえます。

さらに、瞬フリを利用する場合はモアタイムシステムに参加している銀行を選択すると、24時間365日いつでもプロミスから振り込んでもらった借入金が預金口座に反映されます。

モアタイムシステムとは、銀行間で24時間365日いつでも金銭取引を即時で実施してもらえる仕組みのことです。

メガバンクだけではなく地方銀行やネット銀行もモアタイムシステムに参加しているため、プロミスの瞬フリであなたのメインバンクに最短10秒で借入金を振り込んでもらえます。

さらに瞬フリなら、手数料が0円で借り入れが可能です。

手数料が0円だから借り入れ残高が増えづらいのも嬉しいポイント

瞬フリは手数料が0円のため、借り入れ残高が増えづらいのも嬉しいポイントです。

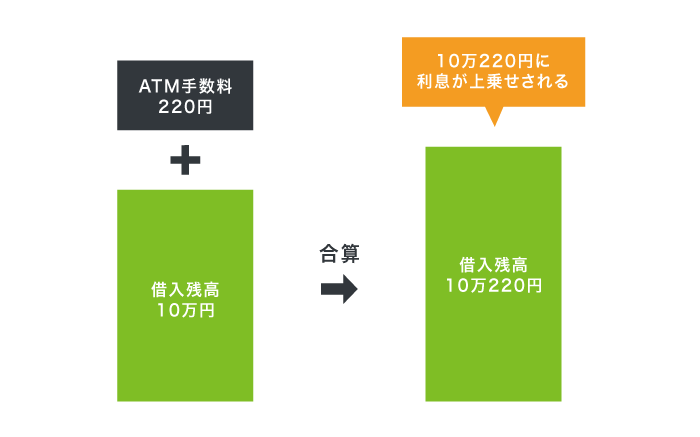

あまり知られていませんが、融資を受ける際にかかった手数料は借り入れ残高に加算される実情があります。

例えば、スマホATM取引で10万円を引き出したときの利用手数料は220円であり、借り入れ残高が10万220円になります。

利用手数料にも金利が適用されるため、スマホATMで借り入れし続けると返済総額が増えるのが難点です。

一方で手数料0円の瞬間フリは借り入れ残高が増加しないことから、返済総額を抑えながらお金を借りたい人が利用しない手はありません。

アプリローンはカードレスで借り入れできるうえに、本人確認書類の提出が可能な利点もあります。

アプリでかんたん本人確認なら提出する必要書類は1種類のみ

プロミスのアプリでかんたん本人確認なら、顔写真付きの書類を1種類提出するだけで審査を進めてもらえます。

アプリでかんたん本人確認とは、プロミスのアプリローンを起動して画面の指示に従いながら自分の顔と本人確認書類をスマホのカメラで撮影するシステムのことです。

本人確認書類を2点以上用意できない人でも申し込めるため、プロミスで借り入れしたいならアプリでかんたん本人確認を利用しましょう。

プロミスのアプリでかんたん本人確認の際に提出を求められる書類の一覧は、以下のとおりです。

- 運転免許証

- 運転経歴証明書

- マイナンバーカード*

- 在留カード

- 特別永住者証明書

上記のうち1点を用意してスマホで写真を撮影すれば、本人確認を終えることができます。

ただし、上記の書類に記載された住所と実際に住んでいる場所が異なる場合は、健康保険証のような本人確認書類を1点追加して提出する必要があります。

注釈

※個人番号(マイナンバー)が記載されている本人確認書類または収入証明書類などをご提出いただく際は、個人番号(マイナンバー)が記載されている箇所を見えないように加工して、ご提出いただきますようお願いいたします。

マスキングなしで保険証を提出してもプロミス側で修正してもらえる

健康保険証を本人確認書類として提出する場合は、健康保険法の告知要求制限によって保険者番号や被保険者等記号をマスキングする必要があります。

しかし、プロミスならマスキングなしで健康保険証を提出しても修正してもらえるため、本人確認書類の不備が原因で審査が滞ることはありません。

マスキングせずにご提出された場合は、プロミス側にてマスキング処理をいたしますので、あらかじめご了承ください。

引用元:キャッシング・カードローンなら消費者金融の【プロミス】公式サイト

プロミスと他社でマスキングなしの健康保険証を提出した場合にかかる審査時間を調査した結果は、以下のとおりです。

| 消費者金融 | 審査時間 | 再提出の依頼 |

|---|---|---|

| プロミス | 1時間 | なし |

| アイフル | 3時間 | あり |

| アコム | 3時間 | あり |

| レイク | 4時間 | あり |

| SMBCモビット | 4時間 | あり |

アイフルやアコムといった他社はマスキングなしの健康保険証を提出した場合に再提出を依頼されることから、プロミスより審査時間が2〜3時間も長引く実情があります。

プロミスならマスキングなしで健康保険証を提出しても再提出を求められないため、すぐに審査を進めてもらえます。

プロミスはアプリで本人確認を完了できてすぐに審査を進めてもらえるうえ、上限金利が利息制限法より低く設定されている利点もあります。

プロミスの金利は4.5〜17.8%なので他社より少ない利息で借り入れできる

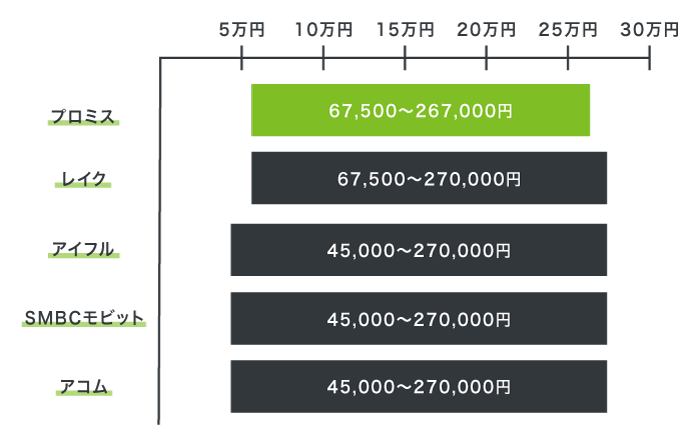

プロミスの金利は4.5〜17.8%に設定されているので、他社より少ない利息でお金を借りられます。

プロミスと他社で50万円を3年間借り入れした場合の利息を比較した結果は、以下のとおりです。

| 消費者金融 | 金利 | 50万円を3年間借りたときの利息 |

|---|---|---|

| プロミス | 4.5〜17.8% | 67,500〜267,000円 |

| レイク | 4.5〜18.0%(年率) | 67,500〜270,000円 |

| アイフル | 3.0〜18.0% | 45,000〜270,000円 |

| SMBCモビット | 3.0〜18.0% | 45,000〜270,000円 |

| アコム | 3.0〜18.0% | 45,000〜270,000円 |

上限金利18.0%のレイクに比べて、プロミスは最大13,000円も少ない利息で借り入れできます。

利用限度額が50万円以下だと上限金利が適用される場合がほとんどのため、プロミスで借り入れすると他社より返済総額を抑えることが可能です。

プロミスは、上限金利が低いうえに最大30日間の無利息期間サービスを受けられる利点もあります。

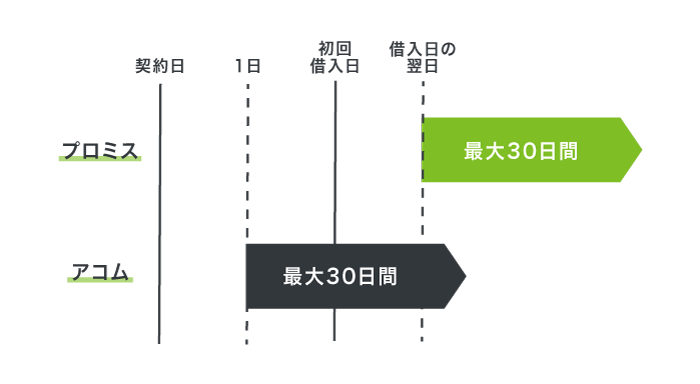

最大30日間の無利息期間サービスは初回借り入れの翌日から適用される

プロミスが提供している最大30日間の無利息期間サービスは、初回借り入れの翌日から適用されるため急いで借り入れしなくてもいいのが特徴です。

他社が提供している無利息期間サービスは、契約した翌日に適用されることから、すぐに借り入れしないと利息0円の期間が短くなる実情があります。

プロミスとアコムで無利息期間サービスを比較した結果は、以下のとおりです。

アコムは契約した翌日から30日間の無利息サービスが適用されるため、契約した10日後に借入すると利息が0円になるのは20日間になります。

一方で、プロミスは初めて借り入れした翌日に無利息期間サービスが開始されることから、契約して30日が経過した後でも利息が0円で融資を受けられます。

無利息期間サービスを最大限に活用できて返済総額を抑えられるのが、プロミスの魅力です。

プロミスは無利息期間サービスが終了したあとも、利息を返済するごとにスーパーやコンビニで利用できるポイントを付与してもらえる利点があります。

利息を200円返済するごとにVポイントを1ポイント付与してもらえる

プロミスは、利息を200円返済するごとにVポイントを1ポイント付与してもらえます。

Vポイントとは、三井住友銀行や三井住友カードを利用すると付与されるSMBCグループ共通のポイントのことです。

適用金利が高い人ほど利息額が高くて、Vポイントを多く付与してもらえる利点があります。

Vポイントが利用できるサービスを以下にまとめましたので、参考にしてください。

- 買い物で利用

- クレジットカードの支払いに利用

- 景品と交換

- 他社のポイントと交換

Vポイントは、スーパーやコンビニで1ポイントを1円として利用できるうえに景品と交換することも可能です。

WAONやSuicaといった他社のポイントにも交換できるため、返済しながら買い物に利用できるポイントを貯められます。

さらに、キャッシュレス決済のファミペイを利用している人もプロミスでお金を借りるとポイントを貯めることが可能です。

Tポイントと統合が決定しているためファミペイユーザーにも最適

2024年の春にVポイントとTポイントの統合が決定されているため、プロミスはファミペイユーザーにも最適な消費者金融です。

ファミペイの支払いで貯めたTポイントと、プロミスの利息を支払った際に付与されたVポイントを合算してもらえる利点があります。

例えば、プロミスから金利17.8%で50万円を2年間借り入れした場合の利息は17,800円であり、返済するとVポイントを890ポイント貯めることが可能です。

Vポイントの使用期限は獲得から2年間のため、プロミスの利息を支払いながら2024年の春にポイントが統合されるまで貯めておくのもよいでしょう。

プロミスのアプリローンは、完済した後も毎月Vポイントを付与してもらえます。

完済した後もアプリにログインするだけで毎月10ポイントを獲得できる

プロミスで完済した後も、アプリローンの会員サービスにログインするだけでVポイントを毎月10ポイント獲得できます。

プロミスは、Vポイントを付与することでアプリローンのダウンロード数を確保する目的があるからです。

Vポイントの付与条件は、プロミスのアプリローンで月に1回ログインするだけなので、新たに借り入れしなくてもよい利点があります。

さらに、完済後だけではなく借り入れする前でもアプリローンにログインすれば、Vポイントを付与してもらえます。

そのため、いざというときに資金調達する手段としてプロミスで契約しておき、毎月アプリローンにログインしてVポイントを付与してもらうのもよいでしょう。

プロミスは返済月額が変動しないため、家計の管理がしやすいのも利点のひとつです。

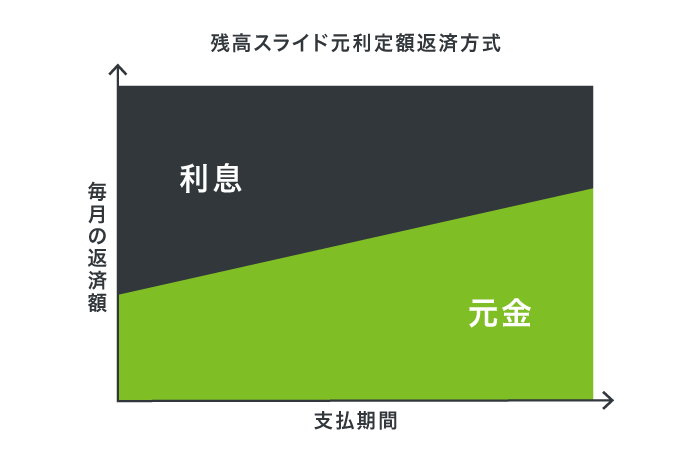

プロミスの返済額!借り入れ残高に応じて支払い月額が決定される

プロミスの返済額は借り入れ残高に応じて決定されるため、新たにお金を借りるまで支払い月額が変動することはありません。

プロミスは残高スライド元利定額返済方式を導入しており、利息と元金の割合を変動させて支払い金額を一定にしています。

毎月の返済金額が変動しないため、家計を管理しやすいのが特徴です。

一方で、クレジットカードのキャッシングや住宅ローンの返済で導入されている元金定額方式は、支払うごとに返済月額が減少する仕組みになっています。

徐々に支払い月額が減少するものの、金銭的に余裕がない借り始めの時期に返済する金額が多い難点があります。

家計の管理がしづらいため、生活費を確保しながら借り入れするなら残高スライド元利定額返済方式を導入しているプロミスを選択しましょう。

プロミスは、少ない返済月額で支払える利点もあります。

最低返済月額は1,000円なので無理なく支払いを継続することが可能

プロミスの最低返済月額は1,000円なので、アルバイトやパートといった月収2万円程度の低所得者でも無理なく支払いを継続することが可能です。

プロミスと他社で最低返済月額を比較した結果は、以下のとおりです。

| 消費者金融 | 最低返済月額 | 月収2万円に対する返済負担率 |

|---|---|---|

| プロミス | 1,000円 | 5.0% |

| アコム | 1,000円 | 5.0% |

| アイフル | 4,000円 | 20.0% |

| レイク | 4,000円 | 20.0% |

| ORIX MONEY | 4,000円 | 20.0% |

大手消費者金融のなかで最低返済月額を最も低く設定しているのはプロミスであり、月収2万円に対する返済負担率は5.0%になります。

最低返済月額が4,000円のレイクやアイフルと比較して少ない負担で返済できるため、プロミスなら生活費を確保しながら支払いを継続できます。

収入に余裕があって返済月額よりも多く支払いたいなら、一括返済や臨時返済を利用するとよいでしょう。

一括返済や臨時返済で支払いを進めると借り入れ期間を短縮できる

プロミスで一括返済や臨時返済を利用して支払いを進めると、借り入れ期間を短縮できます。

一括返済とは、借入金と利息の全額を一度に返済することです。

一方で臨時返済は、任意のタイミングで借入金を追加で支払う方法となり、借り入れ期間を短縮できる利点があります。

一括返済と臨時返済の特徴を比較して以下にまとめましたので、参考にしてください。

支払日に一括返済もしくは臨時返済を利用すると、支払った金額を全て元金に充当できます。

借り入れ期間を短縮できるうえに返済総額も抑えられるため、収入に余裕がある人は一括返済や臨時返済で支払うとよいでしょう。

さらに、プロミスATMなら手数料0円で返済することも可能です。

プロミスATMなら土日や夜間に利用しても手数料0円で支払える

プロミスATMなら、土日や夜間に利用しても手数料が0円で支払えるため、借り入れ残高の増加を防止できます。

返済する際に負担したATMの利用手数料は、借り入れ残高に上乗せされるからです。

220円の振込手数料を1年間支払い続けると2,640円になり、金利17.8%で10万円を60日間借り入れした場合の利息と同等の金額になります。

借り入れ残高の増加を防止したいなら、手数料が無料のプロミスATMで借入金を支払うとよいでしょう。

ただし、プロミスATMは自動契約コーナーに隣接しているため、家族や知り合いに返済しているところを見られて借り入れがバレる可能性があります。

家族や知り合いに内緒で返済したい人は、口座振替を選択するのもひとつの手段です。

返済期日を調整したい人は口座振替でメガバンクを選択するのが最適

プロミスで返済期日を調整したい人は、口座振替で三井住友銀行や三菱UFJ銀行といったメガバンクを選択するのが最適です。

口座振替を選択すると支払いの遅延を防止できる利点がありますが、金融機関によってはあらかじめ返済期日が定められているため、給料日前に借入金を支払う可能性があります。

プロミスで口座振替できる金融機関と返済期日の一覧は、以下のとおりです。

| 銀行 | 返済期日 | 引落し反映日 |

|---|---|---|

| 三井住友銀行 | 5日、15日、25日、末日 | 当日 |

| 三菱UFJ銀行 | 5日、15日、25日、末日 | 当日 |

| みずほ銀行 | 5日、15日、25日、末日 | 当日 |

| ゆうちょ銀行 | 5日、15日、25日、末日 | 当日 |

| PayPay銀行 | 5日、15日、25日、末日 | 当日 |

| 地方銀行 | 毎月5日 | 3営業日後 |

| ネット銀行 | 毎月5日 | 3営業日後 |

| 信用金庫 | 毎月5日 | 3営業日後 |

| 労働金庫 | 毎月5日 | 3営業日後 |

三井住友銀行や三菱UFJ銀行といったメガバンクは返済期日を選択できるうえに、引き落とし反映日が当日のため、支払った翌日に借り入れ可能金額の枠が増加します。

一方で地方銀行やネット銀行は、返済日から3日以降を経過しないと引き落とした金額を反映してもらえないことから、追加融資を受けるまでの待ち時間が長引く実情があります。

そのため口座振替で返済するなら、三井住友銀行や三菱UFJ銀行といったメガバンクを選択しましょう。

プロミスの審査についてよくある質問をわかりやすく解説

プロミスで申し込むなら、事前に審査の特徴を知って対策する必要があります。

審査の特徴を知らずに申し込むと、プロミスに融資を否決されて必要なタイミングで借り入れできない可能性があります。

プロミスの審査で融資が否決になる人の特徴は、以下のとおりです。

| 審査に落ちる人の特徴 | 審査に落ちる理由 |

|---|---|

| 年収や借り入れ残高で虚偽の申請をした人 | 信用に値しない人物だと判断されるから |

| プロミスやSMBCグループの審査に落ちた人 | 金銭的に逼迫している人だと判断されるから |

| 同時に複数社で申し込んでいる人 | |

| 1ヶ月以内に3社以上へ申し込んだ人 | |

| 5年以内に金融事故を起こした経験がある人 | 返済の継続が困難だと判断されるから |

| 無職の人 | 返済能力がないと判断されるから |

申し込み内容や審査落ちの情報は、借入先を変えればバレないと考えている人も多いですが、信用情報に記録されているため上記の理由で融資が否決になります。

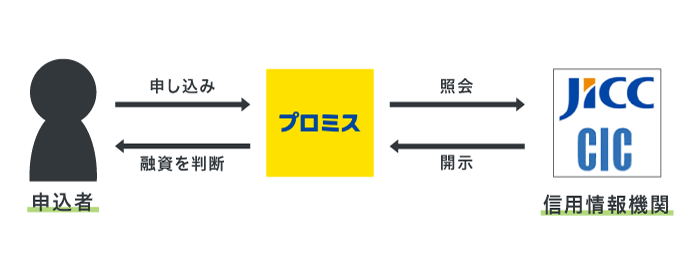

貸金業法では、審査のときにJICC(日本信用情報機構)やCIC(指定信用情報機関)といった信用情報機関に顧客の信用情報を照会することが義務付けられているからです。

個人が借り手の場合には、資料取得等による年収の把握や指定信用情報機関の信用情報の使用による返済能力調査の義務付け

引用元:貸金業法改正等の概要-首相官邸

プロミスの審査についてよくある質問と回答を以下にまとめましたので、参考にしてください。

- プロミスの審査基準は甘いですか?厳しいですか?

-

結論から言うと、プロミスの審査基準はそれほど厳しくありません。

成人済みで月収2万円程度を得ている人なら、学生から高齢者まで融資を受けることが可能です。 - プロミスの審査では在籍確認が実施されますか?

-

プロミスの審査では在籍確認が実施されますが、原則電話連絡なしで対応してもらえます。

プロミスから勤務先に電話されないため、上司や同僚に借り入れがバレることはありません。

審査内容によってはオペレーターから在籍確認の許可を求める連絡が申込者本人の携帯電話にかかってきますが、社員証や給与明細といった書類を提出することで電話連絡を回避できます。 - プロミスの審査に落ちる人の特徴はありますか?

-

プロミスの審査に落ちる人の特徴は、無職で収入がないことです。

2010年に施行された改正貸金業法では、返済能力の調査が義務付けられています。

収入がない無職の人は継続した返済が不可能と判断されて審査落ちになるため、アルバイトやパートとして1日でも働いてから申し込む必要があります。 - プロミスの審査に落ちても再申し込みできますか?

-

プロミスの審査に落ちた場合でも、再申し込みすることは可能です。

ただし、プロミスの審査に落ちた記録はJICCやCICといった信用情報機関に6ヶ月間保有される実情があります。

そのためプロミスで再申し込みする場合は、審査に落ちてから6ヶ月以上の期間を空けるとよいでしょう。 - プロミスは収入証明書なしで借り入れできますか?

-

プロミスで申し込むときに借り入れ希望金額を50万円以下にすると、給与明細や源泉徴収票といった収入証明書なしで借り入れできます。

貸金業法では、1社からの借り入れが50万円もしくは他社借り入れの金額を合算して100万円を超える場合に収入証明書の提出が義務付けられています。

収入証明書なしでプロミスから融資を受けたいなら、借り入れ希望金額を50万円以下にして申し込むのが最適です。 - プロミスの審査結果は即日中に通知してもらえますか?

-

プロミスは最短即日融資に対応しているため、即日中に審査結果を通知してもらえます。

しかし、審査受付時間の終了間際になると申し込みが殺到して、融資の可否を通知してもらえるのが翌日以降になる実情があります。

即日中に審査結果を知りたい人は、平日の20:00もしくは土日の17:00までに申し込むとよいでしょう。

プロミスの審査に通過すると、初回借り入れの翌日から最大30日間の無利息期間サービスを適用してもらえます。

さらに、申し込みを完了してすぐに公式アプリのアプリローンをインストールすると、スマホ完結でお金を借りることも可能です。

消費者金融でお金を借りるなら、無利息期間サービスで利息を抑えられるうえにスマホ完結でこっそり借り入れできるプロミスで申し込んでみてはいかがでしょうか。

>> プロミスの3項目診断で結果を見てみる

アイフルの貸付条件

商号:アイフル株式会社

登録番号:近畿財務局長(14)第00218号

貸付利率:3.0%~18.0%(実質年率)

遅延損害金:20.0%(実質年率)

契約限度額または貸付金額:800万円以内(要審査)

返済方式:借入後残高スライド元利定額リボルビング返済方式

返済期間・回数:借入直後最長14年6ヶ月(1~151回)

担保・連帯保証人:不要